ROI-Rechner: Investition und Rendite direkt analysieren

Bewerten Sie die Rentabilität Ihrer Investitionen: ROI, Amortisationszeit & Gewinnanalyse in Sekunden

Mit unserem kostenlosen ROI Rechner (Return on Investment) bewerten Sie schnell und präzise die Rentabilität Ihrer Investitionen. Der ROI zeigt Ihnen das Verhältnis zwischen Gewinn und eingesetztem Kapital und hilft bei wichtigen Geschäftsentscheidungen. Ob für Marketingkampagnen, Immobilien, Aktien oder Unternehmensinvestitionen – unser ROI-Rechner liefert Ihnen alle wichtigen Kennzahlen für eine fundierte Investitionsbewertung.

Ihre ROI-Analyse

Fundierte Investitionsbewertung auf einen Blick

Investitionsübersicht

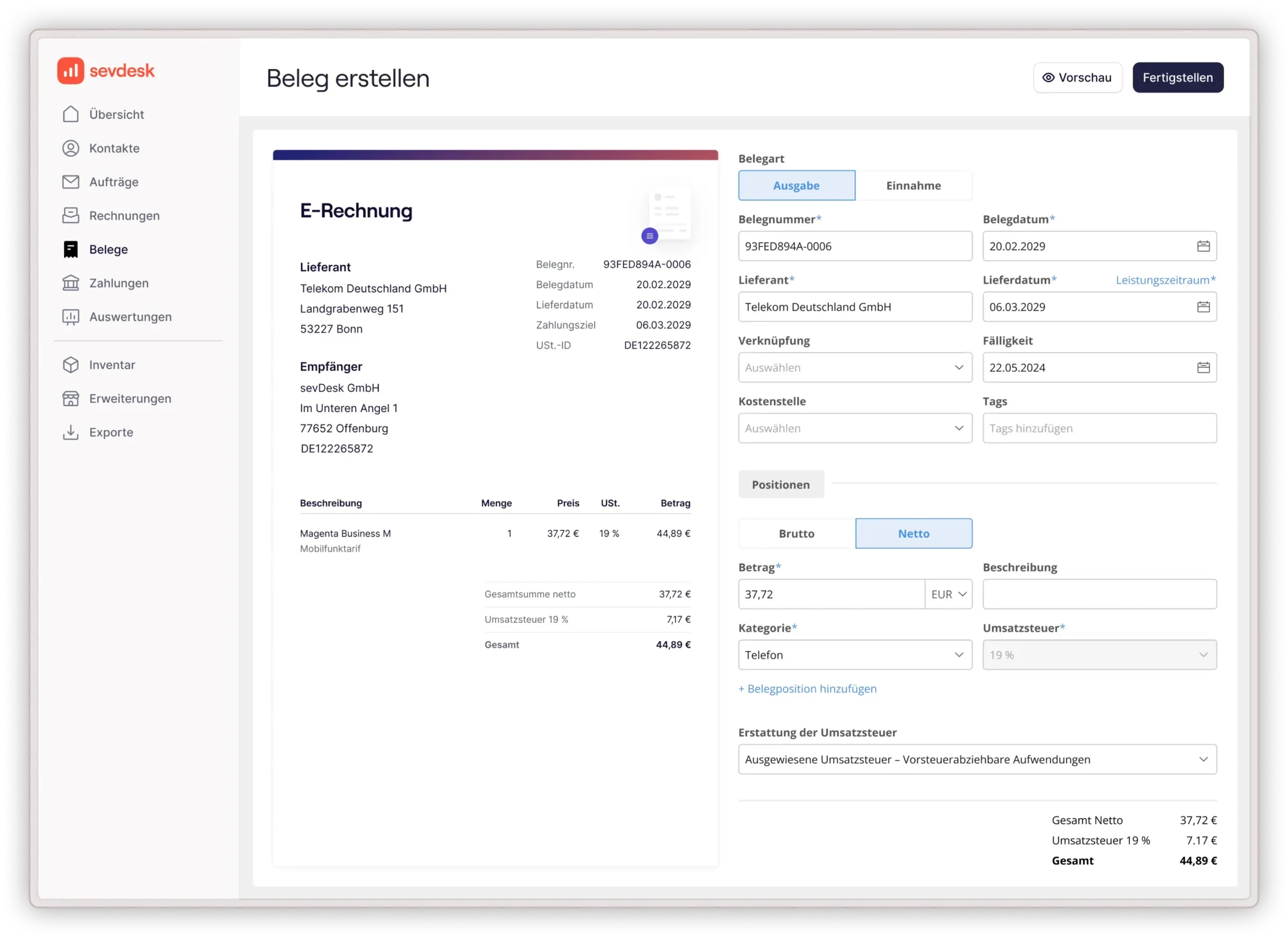

Optimieren Sie Ihren ROI mit sevDesk!

Steigern Sie Ihre Rentabilität mit intelligenter Kostenanalyse

Ihr ROI-Rechner zeigt das Potenzial – mit sevDesk setzen Sie es um! Die leistungsstarke Buchhaltungssoftware hilft Ihnen, Ihre Investitionen zu überwachen, Ihre Kostenstruktur zu optimieren und Ihren Return on Investment zu maximieren.

Transparenz-Hinweis: Der Link ist ein sogenannter Affiliate-Link. Wenn Sie über ihn sevDesk nutzen, erhalten wir eine kleine Provision – für Sie bleibt der Service natürlich kostenlos. So unterstützen Sie ganz nebenbei den kostenlosen Betrieb dieser Plattform. Danke dafür! 🙏

Detaillierte ROI-Analyse

📊 ROI Rechner – Ihr Leitfaden für Return on Investment

Der Return on Investment (ROI) ist eine der wichtigsten Kennzahlen in der Finanzwelt und unverzichtbar, wenn es um die Bewertung von Investitionen geht. Mit unserem ROI Rechner können Sie in Sekunden den Erfolg Ihrer Projekte analysieren – egal ob Marketingkampagne, Immobilie, Aktie oder Unternehmensgründung.

In diesem Ratgeber zeigen wir Ihnen nicht nur, wie der ROI berechnet wird, sondern auch, wie Sie ihn richtig interpretieren, vergleichen und in Ihre strategischen Entscheidungen einbinden. Mit praktischen Beispielen, Tabellen und Tipps vermeiden Sie typische Fehler und nutzen den ROI als echten Kompass für Ihre Finanzplanung.

🔍 ROI Definition – was bedeutet Return on Investment?

Der ROI beschreibt das Verhältnis von Gewinn zu eingesetztem Kapital. Er beantwortet die Frage: „Wie viel Rendite habe ich im Vergleich zu meiner Investition erzielt?“

Die Kennzahl wird in Prozent angegeben und macht unterschiedliche Investitionen vergleichbar. Egal ob Sie 1.000 € in eine Werbeanzeige investieren oder 500.000 € in eine Immobilie – mit dem ROI können Sie beide Investments auf eine gemeinsame Basis bringen.

🧮 ROI-Formel – so funktioniert die Berechnung

Die klassische Formel lautet:

- ROI = (Gewinn – Investitionskosten) ÷ Investitionskosten × 100

Alternativ kann die Formel auch über Anfangs- und Endwert dargestellt werden:

- ROI = (Endwert – Anfangswert) ÷ Anfangswert × 100

Zusätzlich lässt sich der ROI auf einen Zeitraum beziehen:

- Jährlicher ROI = ROI ÷ Anzahl Jahre

📊 Beispielrechnung – ROI Schritt für Schritt

Angenommen, Sie investieren 10.000 € in eine Marketingkampagne. Am Ende erzielen Sie 13.000 € Umsatz:

| Berechnungsschritt | Wert |

|---|---|

| Anfangsinvestition | 10.000 € |

| Endwert (Umsatz) | 13.000 € |

| Absoluter Gewinn | 3.000 € |

| ROI | (3.000 ÷ 10.000) × 100 = 30 % |

Ergebnis: Die Kampagne hat sich gelohnt – jeder investierte Euro brachte Ihnen 30 Cent Gewinn zurück.

🎯 Warum ist der ROI so wichtig?

- Vergleichbarkeit: ROI macht unterschiedliche Projekte vergleichbar

- Planungssicherheit: Hilft, zukünftige Investitionen fundierter zu bewerten

- Risikoeinschätzung: Zeigt, ob eine Investition genügend Puffer bietet

- Effizienz-Messung: Unverzichtbar im Marketing, Controlling und Projektmanagement

📈 ROI in der Praxis – Anwendungsbereiche & Beispiele

Der Return on Investment ist universell einsetzbar. Egal ob im Marketing, bei Immobilieninvestments, im Aktienhandel oder bei Unternehmensgründungen – der ROI bietet eine einfache, aber aussagekräftige Basis für die Bewertung von Projekten. Im Folgenden sehen Sie, wie der ROI in unterschiedlichen Bereichen eingesetzt wird.

💡 Marketing-ROI – Rentabilität von Kampagnen messen

Im Marketing ist der ROI die entscheidende Kennzahl, um den Erfolg von Kampagnen zu messen. Hierbei geht es darum, die Werbekosten mit dem generierten Umsatz ins Verhältnis zu setzen.

Formel:

- Marketing-ROI = (Umsatz – Marketingkosten) ÷ Marketingkosten × 100

Beispiel:

| Parameter | Wert |

|---|---|

| Marketingkosten | 5.000 € |

| Generierter Umsatz | 9.000 € |

| Gewinn | 4.000 € |

| ROI | (4.000 ÷ 5.000) × 100 = 80 % |

👉 Fazit: Die Kampagne war hochrentabel. Jeder eingesetzte Euro brachte 1,80 € zurück.

🏠 Immobilien-ROI – Rendite von Objekten berechnen

Bei Immobilieninvestitionen wird der ROI genutzt, um den Ertrag einer Immobilie ins Verhältnis zum Kaufpreis zu setzen. Hierbei spielen Mieteinnahmen und Wertsteigerungen eine Rolle.

Formel:

- Immobilien-ROI = (Jahresmiete + Wertsteigerung – Kosten) ÷ Kaufpreis × 100

Beispiel:

| Parameter | Wert |

|---|---|

| Kaufpreis | 300.000 € |

| Jährliche Mieteinnahmen | 12.000 € |

| Wertsteigerung p.a. | 3.000 € |

| Laufende Kosten | 2.000 € |

| ROI | (12.000 + 3.000 – 2.000) ÷ 300.000 × 100 = 4,3 % |

👉 Interpretation: Der ROI liegt über dem aktuellen Zinsniveau, aber es sollte auch das Risiko des Immobilienmarkts berücksichtigt werden.

📊 Aktien-ROI – Kursgewinne & Dividenden

Anleger berechnen den ROI, um die Performance einzelner Aktien oder ganzer Portfolios zu bewerten. Neben Kurssteigerungen fließen auch Dividenden in die Rechnung ein.

Formel:

- Aktien-ROI = (Verkaufspreis + Dividenden – Kaufpreis) ÷ Kaufpreis × 100

Beispiel:

| Parameter | Wert |

|---|---|

| Kaufpreis pro Aktie | 50 € |

| Verkaufspreis | 70 € |

| Dividenden | 5 € |

| ROI | ((70 + 5 – 50) ÷ 50) × 100 = 50 % |

👉 Interpretation: Ein ROI von 50 % ist exzellent – allerdings sollte das Risiko einzelner Aktien nicht außer Acht gelassen werden.

🚀 Start-ups & Unternehmensgründungen

Gründer nutzen den ROI, um die Effizienz von Kapitalzuflüssen zu bewerten. Investoren achten dabei besonders auf den ROI, um die Rentabilität von Finanzierungen einzuschätzen.

Beispiel:

| Parameter | Wert |

|---|---|

| Investitionssumme | 100.000 € |

| Erwirtschafteter Gewinn nach 3 Jahren | 160.000 € |

| ROI | ((160.000 – 100.000) ÷ 100.000) × 100 = 60 % |

| Jährlicher ROI | 20 % |

👉 Fazit: Ein ROI von 20 % pro Jahr ist sehr attraktiv – allerdings steigt mit jungen Unternehmen auch das Ausfallrisiko.

⚖️ Grenzen des ROI & Alternativen zur Investitionsbewertung

So hilfreich der ROI ist – er hat auch klare Grenzen. Ein einfacher ROI-Wert reicht nicht immer aus, um eine Investition umfassend zu bewerten. Deshalb ist es wichtig, ergänzende Kennzahlen wie NPV (Net Present Value) oder IRR (Internal Rate of Return) zu berücksichtigen.

🚧 Grenzen des ROI

- ❌ Zeitfaktor fehlt: Der ROI berücksichtigt nicht, wie lange eine Investition läuft.

- ❌ Risiko bleibt unberücksichtigt: Hohe ROI-Werte können mit sehr hohem Risiko verbunden sein.

- ❌ Keine Aussage zum Kapitalwert: Der ROI zeigt nur eine prozentuale Rendite, aber nicht den absoluten Mehrwert.

- ❌ Kein Cashflow-Bezug: Laufende Zahlungsströme (z. B. Mieten oder Dividenden) werden oft nicht detailliert erfasst.

💡 Alternativen & Ergänzungen zum ROI

📍 Kapitalwert (NPV – Net Present Value)

Der NPV berücksichtigt den Zeitwert des Geldes, indem zukünftige Cashflows auf den heutigen Wert abgezinst werden. Ein positiver NPV bedeutet, dass die Investition Wert schafft.

Formel:

NPV = Σ (Cashflow_t ÷ (1 + r)^t) – Investition

👉 Vorteil: Realistische Bewertung, da Inflation & Kapitalkosten berücksichtigt werden.

📍 Interne Zinsfußmethode (IRR – Internal Rate of Return)

Der IRR gibt den Zinssatz an, bei dem der Kapitalwert einer Investition null ist. Er zeigt also die effektive Rendite einer Investition.

👉 Vorteil: Direkt vergleichbar mit alternativen Investitionen (z. B. Marktzins).

📍 Break-even-Analyse

Die Break-even-Analyse ermittelt, ab wann eine Investition ihre Kosten deckt. Sie zeigt also den Punkt, an dem die Investition in die Gewinnzone übergeht.

👉 Vorteil: Besonders relevant bei Unternehmensgründungen, Marketingkampagnen und Projekten mit hohem Anfangsaufwand.

📊 ROI vs. NPV vs. IRR – Vergleich

| Kennzahl | Eigenschaft | Vorteil | Nachteil |

|---|---|---|---|

| ROI | Prozentuale Rendite | Einfache Berechnung, schnelle Vergleichbarkeit | Kein Zeitfaktor, kein Risiko |

| NPV | Barwert zukünftiger Cashflows | Berücksichtigt Zeitwert des Geldes | Komplexer in der Berechnung |

| IRR | Effektiver Renditezins | Vergleichbar mit Kapitalkosten | Mehrdeutige Ergebnisse bei unregelmäßigen Cashflows |

| Break-even | Kosten-Nutzen-Schwelle | Zeigt, ab wann Gewinne erzielt werden | Keine Aussage zur Gesamtrendite |

📌 Fazit

Der ROI ist eine wertvolle Kennzahl, aber niemals die einzige Grundlage für Investitionsentscheidungen. Wer fundierte Entscheidungen treffen möchte, sollte immer auch NPV, IRR und Break-even-Analysen berücksichtigen.

❓ Häufige Fragen (FAQ) zum ROI

Hier finden Sie die wichtigsten Antworten rund um den ROI – kompakt, verständlich und praxisnah.

Was ist ein guter ROI?

Ein guter ROI hängt stark von der Branche und dem Risiko ab. Allgemeine Richtwerte:

– Unter 5 %: schwach, oft unterhalb der Inflationsrate

– 5–10 %: solide, entspricht Markt-Durchschnitt

– 10–20 %: gut bis sehr gut

– Über 20 %: hervorragend, meist mit höherem Risiko verbunden

Wie berechne ich den ROI?

Die Formel lautet:

ROI = (Gewinn – Investitionskosten) ÷ Investitionskosten × 100.

Beispiel: Investition 10.000 €, Endwert 12.500 € → Gewinn 2.500 € → ROI = 25 %.

Was ist der Unterschied zwischen ROI und ROE?

– ROI (Return on Investment) misst die Rentabilität einer Investition.

– ROE (Return on Equity) misst die Rendite auf das Eigenkapital eines Unternehmens.

👉 ROI = projektbezogen, ROE = unternehmensbezogen.

Was ist der Unterschied zwischen ROI und IRR?

– ROI ist eine statische Kennzahl in Prozent, leicht zu berechnen.

– IRR berücksichtigt den Zeitwert des Geldes und gibt die effektive jährliche Rendite an.

👉 Der IRR ist präziser, ROI einfacher.

Wie oft sollte man den ROI berechnen?

– Bei langfristigen Investitionen: mindestens jährlich.

– Bei kurzfristigen Projekten: monatlich oder quartalsweise.

– Bei Marketingkampagnen: nach jeder Maßnahme.

Was ist ein negativer ROI?

Ein negativer ROI bedeutet, dass die Investition Verluste erwirtschaftet hat. Beispiel: 10.000 € investiert, Rückfluss 8.000 € → Verlust 2.000 € → ROI = –20 %. 👉 In diesem Fall sollte die Strategie überprüft werden.

Welche Rolle spielt die Amortisationszeit?

Die Amortisationszeit zeigt, wie lange es dauert, bis die Investition ihre Kosten deckt. Sie ist eine wichtige Ergänzung zum ROI, weil sie den Zeitfaktor einbezieht.

Was sind die Grenzen des ROI?

Der ROI berücksichtigt weder Risiko noch Inflation oder Cashflows. Deshalb sollte er immer mit Kennzahlen wie NPV oder IRR kombiniert werden.

🏢 ROI in der Unternehmenspraxis – Kennzahlen, Vergleich & Bedeutung

In Unternehmen ist der ROI nicht nur eine Zahl für Investoren, sondern ein zentrales Steuerungsinstrument. Manager und Controller nutzen ihn, um die Wirtschaftlichkeit von Projekten, Kapitalinvestitionen und Abteilungen zu bewerten. Im Folgenden stellen wir die wichtigsten Kennzahlen gegenüber.

📌 ROI vs. ROE vs. ROA

Der ROI steht in engem Zusammenhang mit anderen Unternehmenskennzahlen. Oft werden diese Begriffe verwechselt, dabei gibt es klare Unterschiede:

| Kennzahl | Bedeutung | Formel | Einsatzbereich |

|---|---|---|---|

| ROI (Return on Investment) | Rentabilität einer Investition | (Gewinn – Investition) ÷ Investition × 100 | Projekte, Produkte, Marketing |

| ROE (Return on Equity) | Rendite auf das eingesetzte Eigenkapital | Jahresüberschuss ÷ Eigenkapital × 100 | Unternehmensbewertung, Aktionäre |

| ROA (Return on Assets) | Gesamtkapitalrentabilität (Vermögenseffizienz) | Jahresüberschuss ÷ Gesamtkapital × 100 | Finanzanalyse, Banken, Investoren |

🔍 ROI im Controlling

Controller nutzen ROI-Kennzahlen, um die Effizienz von Investitionen zu messen und Entscheidungen zu optimieren. Typische Anwendungsfelder:

- Projektcontrolling: Lohnt sich die Einführung eines neuen IT-Systems?

- Produktcontrolling: Wie rentabel ist ein Produkt nach Abzug von Marketing- und Produktionskosten?

- Marketing-Controlling: Welche Kampagne erzielt den höchsten ROI?

💡 ROI in der Unternehmensbewertung

Investoren und Analysten achten auf den ROI, wenn es um Unternehmensbewertungen geht. Er liefert Hinweise auf die Fähigkeit eines Unternehmens, Kapital effizient einzusetzen. Ein höherer ROI signalisiert in der Regel eine stärkere Wettbewerbsfähigkeit.

⚖️ Grenzen des ROI im Management

Auch im Unternehmenskontext hat der ROI seine Schwächen:

- Berücksichtigt nicht den Kapitalwert (NPV) oder den internen Zinsfuß (IRR)

- Kann durch kurzfristige Entscheidungen (z. B. Kostenkürzungen) künstlich verbessert werden

- Ungeeignet als alleinige Kennzahl zur Unternehmenssteuerung

🚀 Best Practices für Unternehmen

Um den ROI sinnvoll einzusetzen, sollten Unternehmen folgende Tipps beachten:

- ROI stets im Kontext von Zeit, Risiko und Kapitalstruktur interpretieren

- Mit anderen Kennzahlen wie ROE, ROA und EBIT-Marge kombinieren

- Regelmäßig ROI-Analysen für Produkte, Projekte und Abteilungen durchführen

- Den ROI auch für strategische Entscheidungen (Fusionen, Expansionen) nutzen

👉 Fazit: Der ROI ist für Unternehmen ein wertvolles Steuerungsinstrument, darf jedoch nie isoliert betrachtet werden.

💼 Weitere Rechner für Wirtschaftlichkeit & Investitionen

Der ROI-Rechner zeigt, wie rentabel eine Investition oder Maßnahme ist. Für eine umfassende Bewertung Ihrer Kosten, Gewinne und Kennzahlen finden Sie auf FixRechner.de viele ergänzende Tools aus den Bereichen Finanzen, Marketing und Unternehmensplanung:

- 📊 Deckungsbeitragsrechner – Ermittelt den Beitrag einzelner Produkte zur Gewinnschwelle.

- 📈 Break-Even-Rechner – Zeigt, ab wann Ihre Umsätze die Kosten decken.

- 💰 Margen-Rechner – Berechnet den prozentualen Gewinnaufschlag und Ihre reale Marge.

- 📦 Herstellkosten-Rechner (COGS) – Berechnet Produktions- und Stückkosten für Produkte.

- 📉 Preiselastizität-Rechner – Zeigt, wie Preisänderungen Absatz und Umsatz beeinflussen.

- 💸 PayPal-Gebühren-Rechner – Kalkuliert Zahlungs- und Transaktionskosten im Online-Verkauf.

- 🎯 ROAS-Vergleichsrechner – Vergleicht die Werbewirkung verschiedener Kampagnen.

- 🧮 CAC-Vergleichsrechner – Berechnet und vergleicht Kundenakquisitionskosten pro Kanal.

- 📅 Verdopplungszeit-Rechner – Schätzt, wie lange es dauert, bis sich Kapital oder Umsatz verdoppelt.

- 📊 Sell-Through-Rate-Rechner – Analysiert Verkaufsquoten und Lagerumschlag.

💼 Weitere spezialisierte Tools finden Sie in der Rubrik Business-Rechner – mit zahlreichen Kalkulatoren zu Rendite, Kostenmanagement und Unternehmenskennzahlen.

🌐 Eine vollständige Übersicht aller verfügbaren Tools entdecken Sie auf der Seite „Alle Rechner“.

🏢 ROI in der Unternehmenspraxis – Kennzahlen, Vergleich & Bedeutung

In Unternehmen ist der ROI nicht nur eine Zahl für Investoren, sondern ein zentrales Steuerungsinstrument. Manager und Controller nutzen ihn, um die Wirtschaftlichkeit von Projekten, Kapitalinvestitionen und Abteilungen zu bewerten. Im Folgenden stellen wir die wichtigsten Kennzahlen gegenüber.

📌 ROI vs. ROE vs. ROA

Der ROI steht in engem Zusammenhang mit anderen Unternehmenskennzahlen. Oft werden diese Begriffe verwechselt, dabei gibt es klare Unterschiede:

| Kennzahl | Bedeutung | Formel | Einsatzbereich |

|---|---|---|---|

| ROI (Return on Investment) | Rentabilität einer Investition | (Gewinn – Investition) ÷ Investition × 100 | Projekte, Produkte, Marketing |

| ROE (Return on Equity) | Rendite auf das eingesetzte Eigenkapital | Jahresüberschuss ÷ Eigenkapital × 100 | Unternehmensbewertung, Aktionäre |

| ROA (Return on Assets) | Gesamtkapitalrentabilität (Vermögenseffizienz) | Jahresüberschuss ÷ Gesamtkapital × 100 | Finanzanalyse, Banken, Investoren |

🔍 ROI im Controlling

Controller nutzen ROI-Kennzahlen, um die Effizienz von Investitionen zu messen und Entscheidungen zu optimieren. Typische Anwendungsfelder:

- Projektcontrolling: Lohnt sich die Einführung eines neuen IT-Systems?

- Produktcontrolling: Wie rentabel ist ein Produkt nach Abzug von Marketing- und Produktionskosten?

- Marketing-Controlling: Welche Kampagne erzielt den höchsten ROI?

💡 ROI in der Unternehmensbewertung

Investoren und Analysten achten auf den ROI, wenn es um Unternehmensbewertungen geht. Er liefert Hinweise auf die Fähigkeit eines Unternehmens, Kapital effizient einzusetzen. Ein höherer ROI signalisiert in der Regel eine stärkere Wettbewerbsfähigkeit.

⚖️ Grenzen des ROI im Management

Auch im Unternehmenskontext hat der ROI seine Schwächen:

- Berücksichtigt nicht den Kapitalwert (NPV) oder den internen Zinsfuß (IRR)

- Kann durch kurzfristige Entscheidungen (z. B. Kostenkürzungen) künstlich verbessert werden

- Ungeeignet als alleinige Kennzahl zur Unternehmenssteuerung

🚀 Best Practices für Unternehmen

Um den ROI sinnvoll einzusetzen, sollten Unternehmen folgende Tipps beachten:

- ROI stets im Kontext von Zeit, Risiko und Kapitalstruktur interpretieren

- Mit anderen Kennzahlen wie ROE, ROA und EBIT-Marge kombinieren

- Regelmäßig ROI-Analysen für Produkte, Projekte und Abteilungen durchführen

- Den ROI auch für strategische Entscheidungen (Fusionen, Expansionen) nutzen

👉 Fazit: Der ROI ist für Unternehmen ein wertvolles Steuerungsinstrument, darf jedoch nie isoliert betrachtet werden.

Vertrauen Sie unserer Expertise

Daniel Niedermayer

Geschäftsführer

Zuletzt geprüft am: 8. September 2025

Verwendete Quellen

Unsere Methodik

Dieser ROI-Rechner basiert auf bewährten Methoden der Investitionsrechnung und Finanzanalyse. Die Berechnungen folgen internationalen Standards und berücksichtigen alle relevanten Faktoren für eine präzise ROI-Bewertung.

Mehr zur Methodik erfahrenFixrechner.de ist Ihre vertrauenswürdige Plattform für präzise Online-Berechnungen aller Art. Unser Ziel ist es, komplexe Berechnungen einfach und zugänglich zu machen – getreu unserem Motto „Alles ist berechenbar“.

Präzision & Genauigkeit

Alle Rechner werden von Fachexperten entwickelt und regelmäßig auf Aktualität geprüft.

Datenschutz garantiert

Ihre Daten bleiben bei uns sicher. Wir speichern keine persönlichen Eingaben.

Wissenschaftlich fundiert

Alle Berechnungen basieren auf anerkannten Methoden und aktuellen Marktdaten.

Letzte Aktualisierung: 8. September 2025